Ma richesse vient essentiellement de la combinaison de trois choses : vivre en Amérique,

la chance,

et les intérêts composés.

Warren Buffet

Rendement des actions

A cow for her milk,

A hen for her eggs,

And a stock, by heck, for her dividends.

John Burr Williams

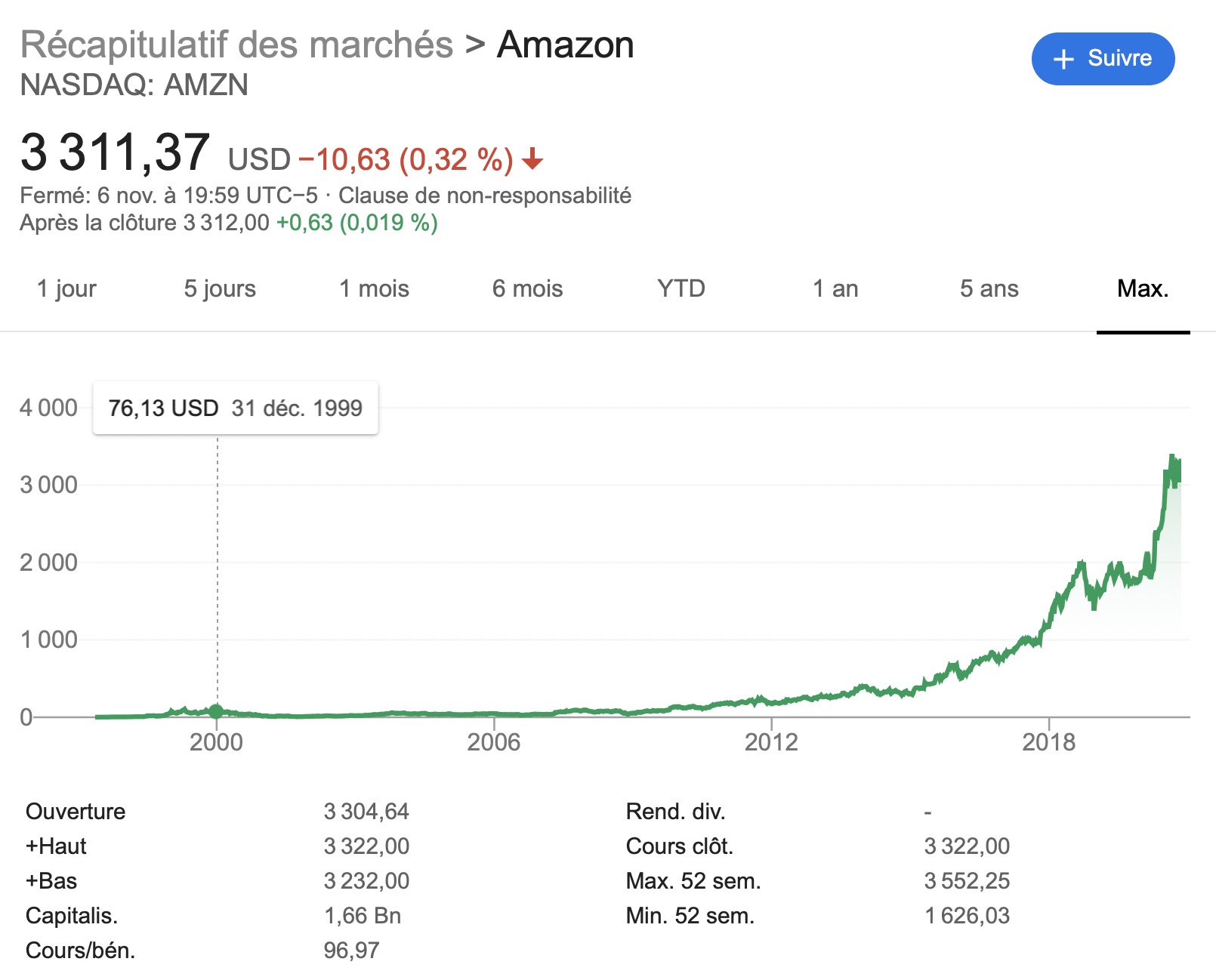

Chaque action correspondant à une fraction du capital d'une société, nous allons pouvoir bénéficier des bénéfices de cette société.

Chaque année (ou chaque trimestre aux Etats-Unis), il y a un versement d'une somme (dividende) en rapport avec la fraction de bénéfices que la société distribue à ses actionnaires. Par exemple la société Air Liquide distribue 50% de ses bénéfices.

En fonction de la politique de la société, il y a une redistribution plus ou moins importante des bénéfices, dans le but de fidéliser les actionnaires et d'avoir un socle solide d'actionnaires qui ne revendent pas les actions tous les quatre matins (c'est alors du trading).

Les choses ne sont pas aussi simples qu'on peut le penser de prime abord.

Donc l'actionnaire n'est pas plus riche après le versement du dividende qu'avant.

Il devra payer les prélèvements sociaux (17,2%), et les impôts (maxi 13,8%) s'il est imposable, hors PEA.

Si l'action valait 100, une fois le dividende de 10% versé, elle ne vaudra plus que 90.

Mais on se rend compte que la qualité de la société permettra une remontée progressive dans le temps (dividend recovery), si tous les facteurs sont favorables (activité de la société) et s'il n'y a pas de facteur extérieur délétère (crise économique, pandémie). Les gestionnaires ont en effet la nécessité de bien gérer la société pour pouvoir servir des dividendes aux actionnaires, et donc de ne pas gaspiller l'argent (cash burning) dans des opérations aventureuses.

Certains internautes arrivent à dégager assez de dividendes pour en vivre.

Un des plus connus est Bertrand du site Revenus et Dividendes, mais il faut un capital conséquent au départ pour y arriver, ou bien investir en bourse pendant de longues années.

Pour donner une idée, il faut environ 450.000€ d'actions à dividendes pour bénéficier d'un revenu mobilier de 1500€ par mois, avant impôt et taxes diverses. Il y a peu de personnes qui vivent de leurs dividendes, mais cela peut devenir un complément de revenu intéressant si on est retraité par exemple. Cela permet aussi de les réinvestir pour bénéficier des intérêts composés (voir ci-dessous), si on n'a pas besoin de ces revenus pour vivre.

IMPORTANT:

La rentabilité d'une action, par exemple 4%, correspond au rapport du dividende reçu chaque année divisé par la valeur de l'action du jour.

Une action qui vaut 200€ et qui distribue un dividende de 8€ a donc une rentabilité de 4% (8/200).

Après le versement du dividende le cours de l'action va baisser pour s'ajuster.

Mais, mais … si votre prix de revient unitaire (PRU) de l'action est de 100€ (vous l'avez achetée il y a pas mal de temps), à ce moment la rentabilité pour vous sera bien meilleure, puisque de 8% (8/100) et non pas de 4%. Donc la rentabilité est fonction de son PRU, et doit être individualisée.

Warren Buffet a un PRU de 4$ pour ses actions Coca-Cola … donc le dividende de 1,68$ lui donne une rentabilité de 42% !!!

Il ne faut pas croire que recevoir des dividendes est une sinecure ni un miracle.

Premièrement, la société peut décider de diminuer le dividende distribué ou bien de le supprimer un temps si ses bénéfices disparaissent ou si sa politique change.

Ensuite, le détachement du coupon (versement du dividende) va appauvrir la société qui distribue ainsi une partie de son actif. Donc le cours de l'action va s'ajuster et baisser.

En France le dividende est généralement versé une fois par an, alors que les américains le versent habituellement tous les trimestres, parfois tous les mois, et les anglais tous les six mois. Les américains possédant des actions utilisent ces dividendes pour vivre tout simplement. En France le dividende est vu comme une cerise sur le gâteau (que ça n'est pas du tout), alors qu'aux USA c'est un revenu sur lequel on doit pouvoir compter.

Une action dont le rendement est élevé (plus de 5%) n'est pas toujours synonyme de pépite. Si le cours s'effondre, le rendement va augmenter mais ne présage pas d'un avenir confiant. Il se peut que la société disparaisse ou soit rachetée par une autre. Certaines sociétés empruntent pour verser des dividendes aux actionnaires, ce qui ne doit pas être considéré comme une bonne politique entrepreunariale.

Les sociétés américaines sont fières de verser des dividendes à leurs actionnaires et s'excusent quand elles doivent les baisser en cas de moindre bénéfice.

Les sociétés françaises sont fières de baisser le dividende de leurs actionnaires et s'excusent quand elles versent les sommes prévues.

Le pompon peut être attribué à bioMérieux:

"Le Conseil d'administration de bioMérieux réuni ce jour a décidé de tenir l'Assemblée générale annuelle à huis clos au siège social de bioMérieux le 30 juin 2020 et proposera lors de cette Assemblée de diminuer le dividende au titre de l'exercice 2019 au bénéfice d’actions d’utilité publique."

ou à Alstom:

"Dans le contexte de la crise actuelle, et dans un souci de responsabilité vis-à-vis de l'ensemble de ses parties prenantes, le conseil d’administration de Alstom, dans sa séance du 11 mai 2020, a décidé exceptionnellement de ne pas proposer de distribution de dividende à l’assemblée générale du 8 juillet prochain. Alstom tient toutefois à préciser que cette décision ne fait pas suite à un manque de liquidités."

Incroyable comme ces sociétés déconsidèrent leurs actionnaires qui comptent sur ces revenus complémentaires !

Les sociétés américaines, qui respectent leurs actionnaires, n'auraient jamais osé faire ça. Elles auraient été mises au pilori de suite.

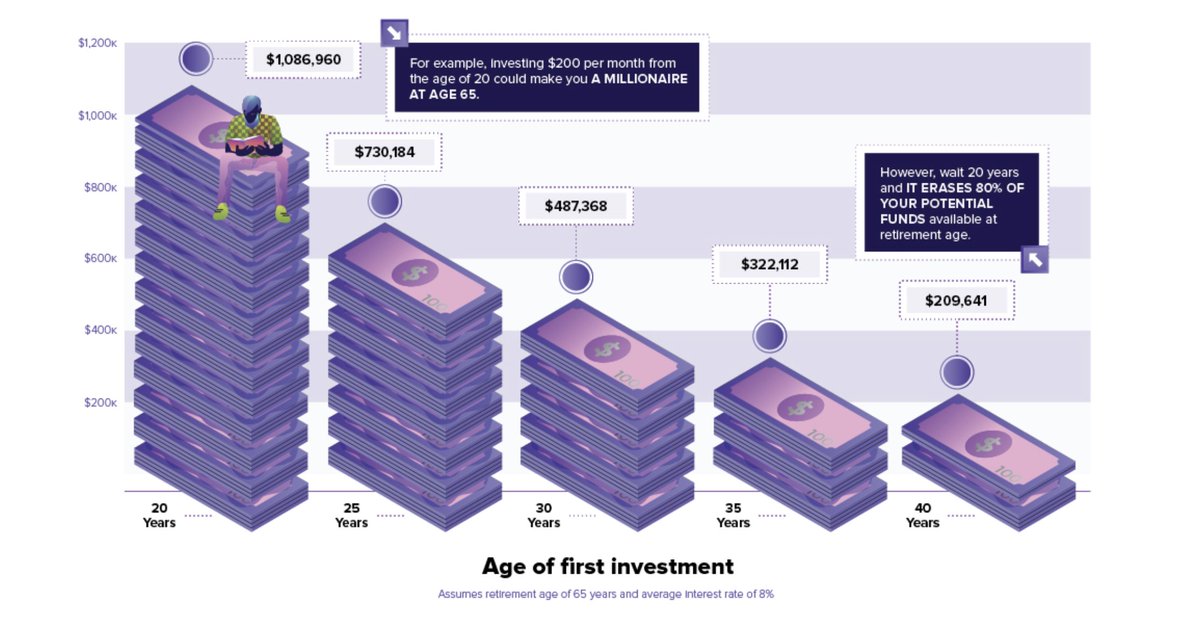

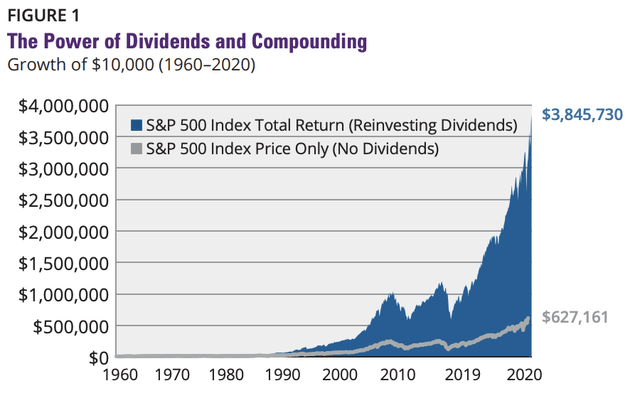

Les intérêts composés

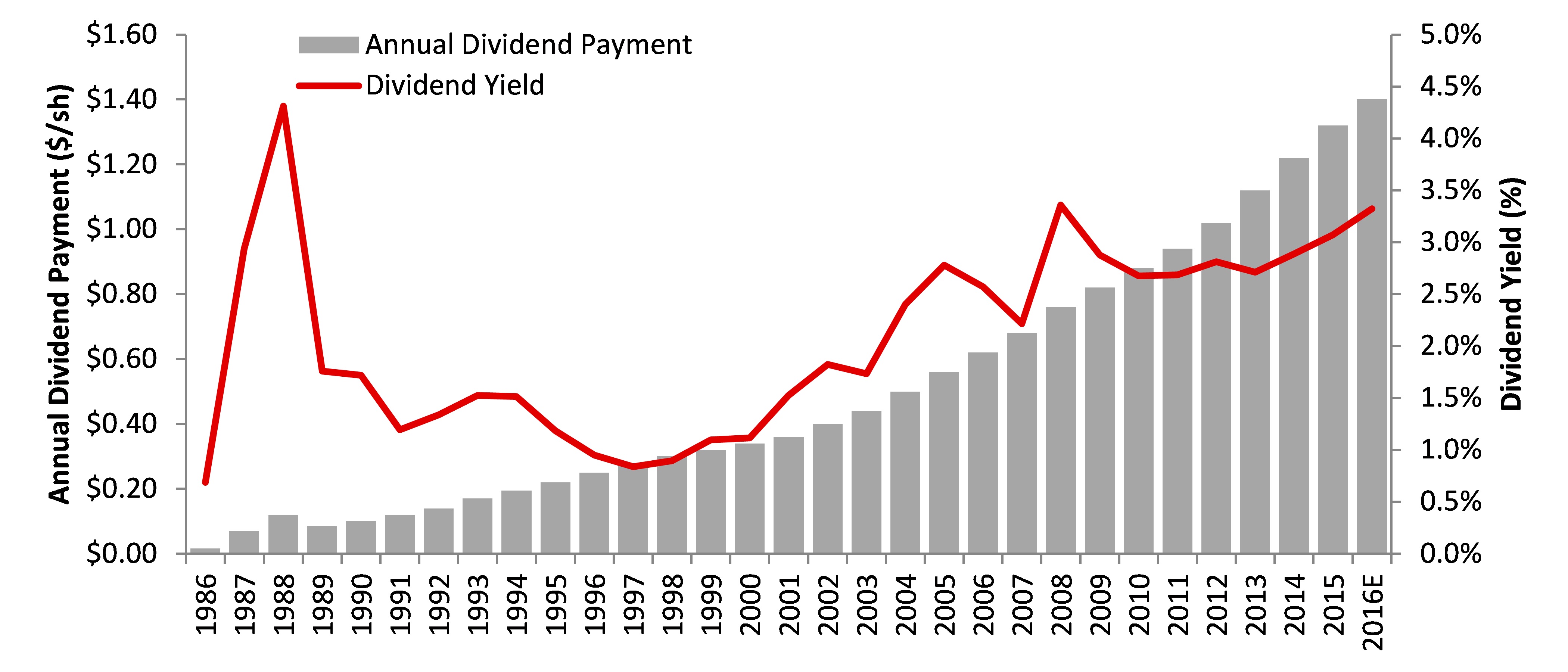

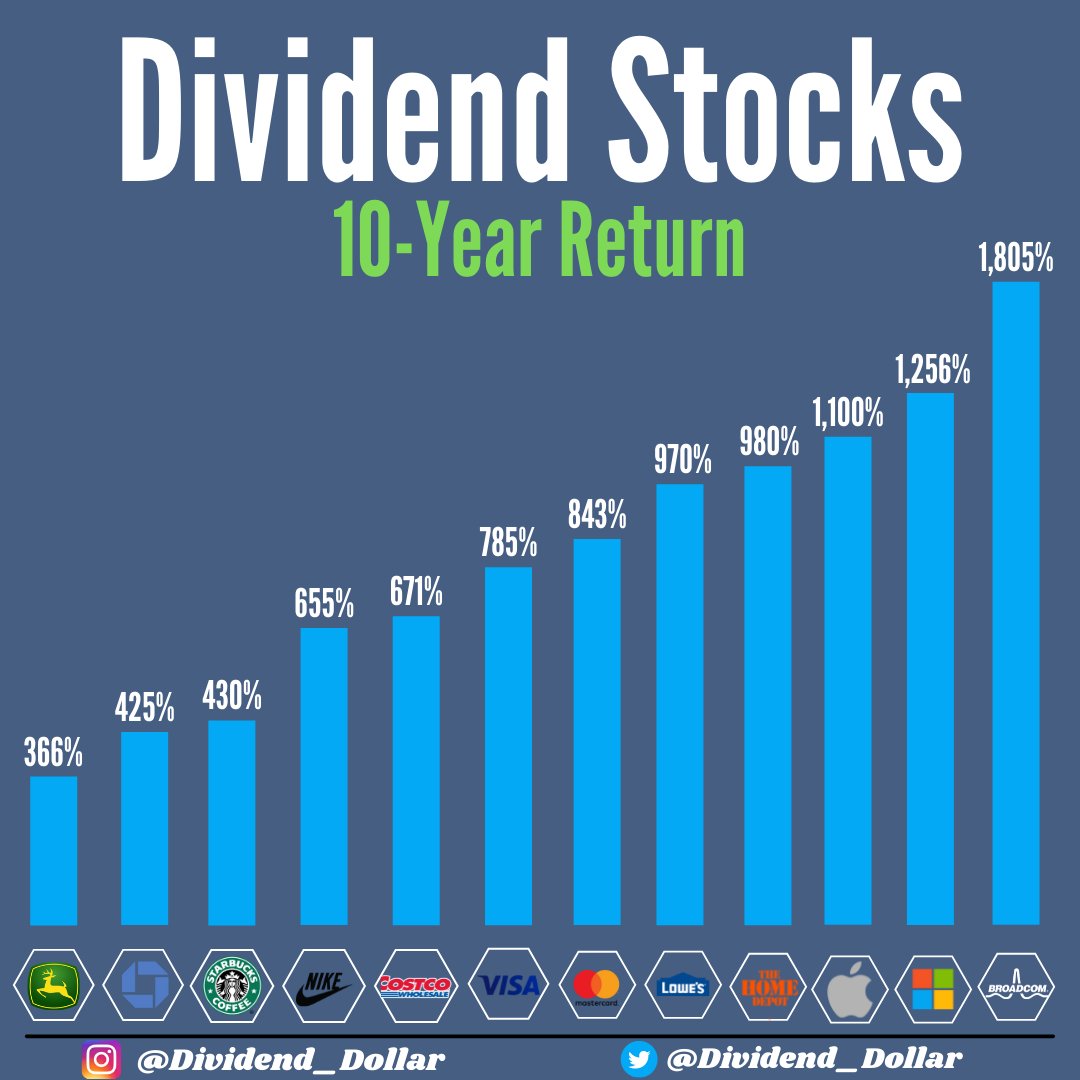

Cela consiste à racheter des actions avec les intérêts reçus de ces mêmes actions. On assiste à un effet boule de neige qui majore très nettement l'encours du portefeuille boursier.

Il faut bien sûr que la société verse des dividendes régulièrement pour optimiser la procédure. Et qu'elle ne fasse pas faillite. On doit donc se tourner vers les plus grosses sociétés européennes, américaines, suisses ou asiatiques.

Pour calculer tout le bénéfice qu'on peut en attendre, il faut appliquer la formule:

Capital initial investi x (1 + t)^n = Capital final

avec t qui est le taux d'intérêt sur un an et n le nombre d'années du placement

exemple, placement de 1000 euros la première année, avec 5% de dividende donnent 50€ de plus, soit un total de 1050€

L'année suivante ces 1050€ donnent des dividendes de 5%, et le portefeuille contient 1102,5€

Au bout de 10 ans on obtient 1629€:

1000 x (1+0,05)^10 = 1000 x 1,05 ^10 = 1000 x 1,629 = 1629 €

Au bout de 14,4 ans, on aura doublé la somme à 2000 €.

Si on imagine un capital de 10000€ placé à 5% sur 25 ans, on obtient 33863 €. En n'ayant apporté que le capital de départ. Si on fait des versements mensuels, les résultats donnent le tournis.

Il y a des calculateurs automatiques de ces intérêts composés si vous recherchez sur internet.

J'ai trouvé un petit widget que je vous mets ci-dessous:

Il existe des calculatrices plus élaborées sur internet par exemple:

https://bourse101.fr/calculatrice-financiere-interet-compose/

Règles des 72:

Pour savoir au bout de combien de temps la somme initiale aura doublé, il faut appliquer la règle des 72:

Le capital aura doublé au bout de 72/ taux d'intérêt.

Par exemple à 5%, la somme initiale aura doublé au bout de 72/5 = 14,4 années

Avocat du diable

Dividend Aristocrats

En principe ce ne sont pas les plus mauvaises …

https://www.marketbeat.com/dividends/aristocrats/

(si vous vous inscrivez sur ce site, vous allez être floodé par des tas de mails … attention)

Dividend Kings

En principe ce ne sont pas les plus mauvaises …

https://www.marketbeat.com/dividends/kings/

Parfois les augmentations annuelles sont minimes, mais au moins il n'y a pas de diminution des dividendes.

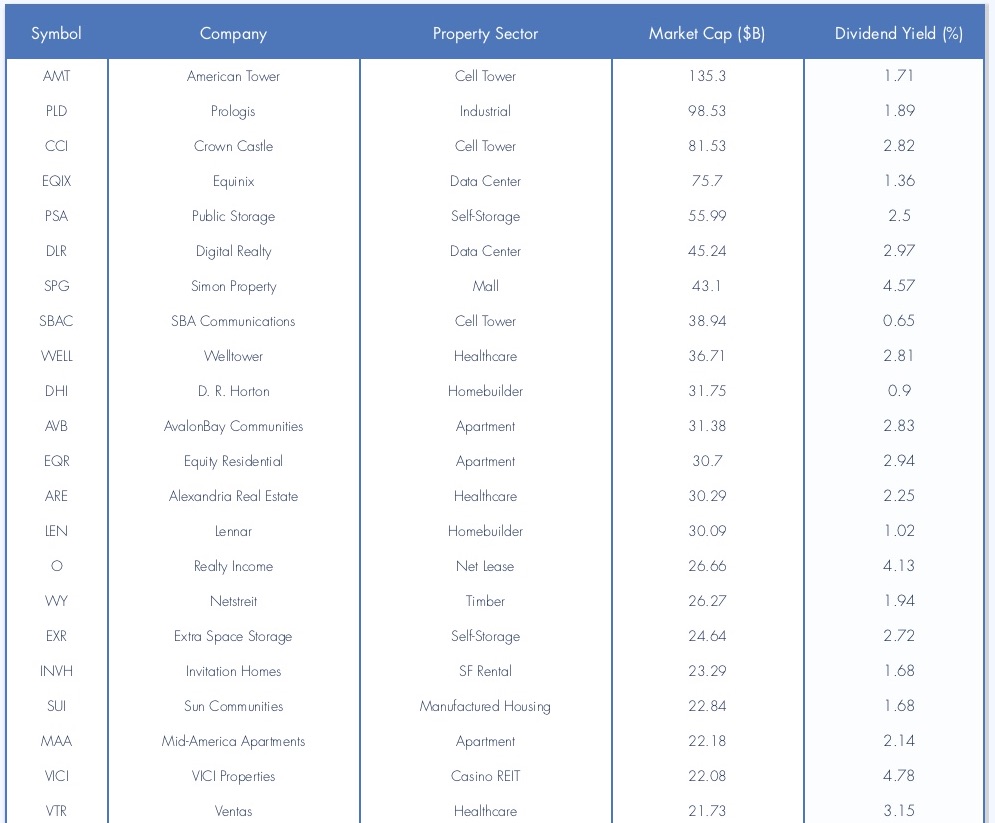

Les REITs

Elles ont été créées aux USA par le Real Estate Investment Trust Act en 1960.

En contrepartie d'une absence d'imposition, elles redistribuent environ 90% de leurs bénéfices. Les dividendes sont versés habituellement tous les trimestres, mais parfois tous les mois. Realty Income est une REIT américaine très connue et ancienne, qui fait partie depuis janvier 2020 des Dividend Aristocrats, malgré les crises économiques multiples qu'elle a traversées. Ce type de REIT à dividende mensuel est alors marqué 12x sur les documents d'information.

Ce type de REIT est considéré comme fournissant un revenu SWAN (sleep-well-at-night).

Il y a 3 catégories de REITs: les EQUITY REITs qui possèdent des biens immobiliers en direct, les MORTGAGES REITs qui prêtent de l'argent pour l'achat de biens immo ou qui achètent des titres hypothécaires et les HYBRID REITs qui font les deux. Je préfère le premier groupe qui possède des actifs tangibles et cessibles.

Elles sont souvent spécialisées dans certains biens immobiliers: résidentiel, commerces, data centers, prisons, santé, hôtels, résidences étudiantes, casinos …

Mes REITs préférées sont:

- REALTY INCOME

- VICI PROPERTIES

- PROLOGIS

- EXTRA SPACE STORAGE

- EQUINIX

Elles sont obligées de verser des dividendes aux actionnaires dans leurs statuts, contrairement à n'importe quelle société qui peut interrompre son versement de dividendes, si elle le décide.

Mais comme elles ne peuvent consacrer que 10% environ à leur investissements, elles sont tentées d'augmenter leur capital en majorant le nombre d'actions en circulation, avec un effet dilutif (dilution), et donc moins de dividende pour chaque actionnaire. Leur stratégie est aussi de faire des emprunts à taux très bas actuellement, avec amortissement du bien immo sur des années.

Elles sont surtout représentées aux Etats-Unis, mais possèdent parfois des biens immobiliers en UK ou en Asie. Il en existe plus de 200 aux USA, très appréciées depuis des années par les américains. Tout le monde anglo-saxon les adore, on en trouve 42 à Singapour, 64 au Japon et 38 en Australie.

En France elles sont appelées SIIC (Sociétes d'Investissement en Immobilier Cotées en Bourse). Les SIIC les plus connues en France sont Unibail-Rodamco, Gecina, Klepierre, Covivio, Icade et Altarea, aux parcours boursiers cahotiques. Elles ne sont pas éligibles au PEA et ne proposent pas des secteurs économiques comme les anglo-saxonnes. Unibail possède surtout des centres commerciaux, des bureaux et des espaces de congrès.

Les REITs me semblent plus intéressants que les SCPI très chargées en frais d'entrée et de gestion, car les REITs sont des valeurs liquides, on n'a pas à intervenir sur le marché secondaire des SCPI, et les gérants sont impliqués dans leur REITs (insiders). Par ailleurs les revenus des SCPI sont très imposés en France en tant que revenu immobilier, puisqu'on peut arriver à une imposition maximum de 62,2% (45% d'impôt sur le revenu + 17,2% de charges sociales). Les REITs sont imposés comme tous les revenus mobiliers, soit un maximum de 30% (12,8% d'impôt + 17,2% de charges sociales) ou 17,2% si on n'est pas imposable. Pour les REITs étrangères il y a un prélèvement d'impôt local (15% aux USA) qu'on retrouvera en crédit d'impôt pour les Français car il y a une convention fiscale entre la France et les USA, ainsi qu'avec d'autres pays(Singapour par exemple).

Pour la Suisse, la retenue à la source est de 35%, en sachant qu'on ne peut récupérer que 15% en crédit d'impôts, et ensuite on est imposé à 30% en France … reste pas grand chose.

En contrepartie on peut mettre des SCPI dans une enveloppe d'assurance-vie UC, mais bon … quand vous cumulez les frais d'entrée dans une SCPI, les frais annuels de gestion et l'imposition des revenus, ça rafraîchit pas mal les ardeurs.